お知らせ

インボイス制度と問題点

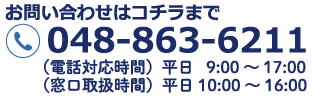

【埼玉土建本部】

税金

インボイス制度とは適格請求書(インボイス)を使った課税取引および消費税申告の方法を言い、軽減税率の導入により消費税が8%と10%と複数税率になる事から導入が検討されてきた制度です。

まず、インボイスを知るには消費税の申告の仕組みを知る必要があります。

消費税の申告には本則課税と簡易課税の2種類があります。本則課税とは売上で得た消費税から仕入税額控除を引いた差額を納税する方法。簡易課税は売上からみなし仕入額(売上×みなし仕入率)を引いた差額に税率を掛けて納税する方法です。インボイス制度が影響する申告は本則課税の申告です。

では、インボイスとはなにか?インボイスとは登録番号、適用税率、消費税額が記載された請求書のことを言います。インボイスは課税事業者(消費税を納める義務がある事業者)で、インボイス発行事業者登録をした事業所でないと発行する事ができません。売上1000万円以下の免税事業者(消費税を納める義務がない事業者)は発行できないのです。仮に売上400万円の一人親方だとしてもインボイスを発行するには課税事業者となって発行事業者登録をしなければなりません。

インボイス制度が始まるとインボイスに記載されている分の消費税しか仕入税額控除ができなくなってしまいます。つまり、インボイスではない請求書では既に支払った消費税であっても、もう一度納税する事になってしまうのです。その為、中小企業・一人親方への課税事業者登録の強要、消費税分の値引き強要、免税事業者との取引停止などの問題が懸念されています。複数税率への対応であれば、消費税率と税額が記載されている区分記載請求書で対応可能であり、インボイス制度を導入する必要はありません。

簡易課税を選択している事業者も無関係ではありません。フランスではインボイス制度導入により、簡易課税制度の廃止。ドイツでは適用範囲を売上755万円へ縮小など、簡易課税排除への動きがあります。

建設業に限らず農家やエンタメ業界などにもインボイス反対の声が広がっています。免税事業者への負担を強いるインボイス制度に反対の声を上げていきましょう。

次回、本則課税の計算方法について掲載します。