お知らせ

本則課税の計算方法について

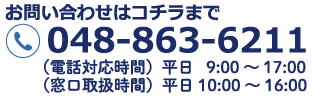

【埼玉土建本部】

税金

今回は本則課税の計算についてお話します。

本則課税は簡単に言うと下記のような計算で納税額を算出します。

売上に係る消費税① - 支払に係る消費税② = 納税する消費税

例えば、110万円の売上(内、消費税10万円)があり、88万円の仕入(内、消費税8万円)があったとします

これを上の算式に当てはめると、

10万円(売上に係る消費税①) - 8万円(支払に係る消費税②) = 2万円(納税する消費税)

つまり、2万円の消費税を国に納付します。

支払に係る消費税②のことを「仕入税額控除」といいます。

仕入税額控除の要件として、支払先の請求書や領収書を保管する必要があります。ところが、インボイス制度が導入されると今までの普通の請求書ではダメで、インボイスではないと仕入税額控除ができなくなります。

先ほどの例の仕入先がインボイス発行事業者ではない場合、次のようになってしまいます。

10万円(売上に係る消費税①) - 0円(支払に係る消費税②) = 10万円(納税する消費税)

仕入で8万円の支払いをしていますが、インボイスではない為に控除ができず10万円の消費税を国に納付しなければなりません。

その為、事業者は仕入税額控除ができるよう課税事業者のみと取引を行ったり、免税事業所に課税事業所になるよう強要してくる可能性があるのです。

次回はインボイス制度の経過措置について掲載します。